Bize Düşen…

Mayıs 2014. Soma’da bir maden çöktü ve en az 300 kişi hayatını kaybetti. Haberi nerde aldığımı çok iyi hatırlıyorum. Akşam kazayı öğrenmiştik televizyondan ama durumun ne kadar kötü olduğu henüz belli olmamıştı. Dua edip uyumuştuk. Ertesi sabah Milano uçağını bekliyordum Atatürk Havalimanında. Gazeteyi almıştım ve nasıl korkunç bir facia olduğunu anlayınca o kalabalığın içerisinde ağlamaya başlamıştım. Havaalanı çok kalabalıktı ve bütün Türkler ağlıyorduk. Aralık ayında bu sektörün sigortacılar eliyle nasıl denetlenebileceğini yazmıştım. Üzerinden nerdeyse 10 yıl geçti. Şimdi yine sigortacılığın düzenleyici ve kontrol edici eline ihtiyacımız var. Bu sefer inşaat sektörü için, daha sağlam binalarda oturmak, almak istediğimiz evlerin hiç anlamadan başımıza yıkılmasını önlemek için.

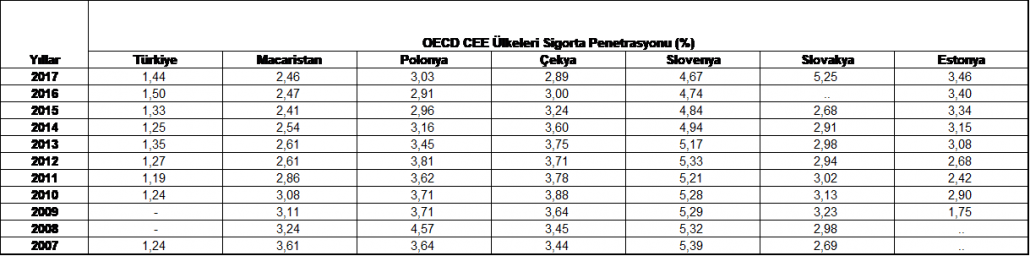

Sigorta ve reasürans sektörü DASK, konut ve kasko sigortaları ile ilk andan beri deprem bölgesindeydi. Ancak görüyoruz ki bir anda GSYIH’ımızın (Gayrisafi Yurtiçi Hasıla) %5’ini yok edebilen bir doğal afet için sigortalanma refleksi kesinlikle irrasyonel insan doğasına bırakılmamalı. DASK zorunlu, ancak buna rağmen sigortalılık halen %50 bandında. Demek ki daha çok kontrol noktasına, daha farklı poliçe türlerine, aylık bütçemizden daha küçük bir oranın sigortalanma vasıtasıyla oluşturulacak fona aktarılmasına ve bu fonun daha etkin yönetilmesine ihtiyaç duyuyoruz. Peki bina yıkılmadan neler yapılabilir ve sigorta şirketleri bu dönüştürücü ve milyonlarca insanı etkileyecek görevde nasıl yer alabilir?

Elimizde kalan yıkım bilançosuna göre binaların yapım aşamasında daha çok bağımsız kontrole ihtiyaç duyduğumuz aşikâr. Denetim şirketleri var ancak denetim şirketlerinin verdiği kararların doğruluğunun ve tarafsızlığının bina yıkılmadan da değerlendirilebilmesine ve gerekli görüldüğü durumlarda katılımı ölçüsünde sorumlu tutulmasına ihtiyacımız var. Ama özellikle ve öncelikle binanın yapım aşamasında daha fazla sayıda bağımsız kontrol. Bu aşamada sigorta şirketleri tarafından geliştirilecek bir sorumluluk sigortası hayal ediyorum. Zorunlu kılınacak bu poliçe ile yapı denetim kuruluşlarının denetlenmesi sorumluluğu yönetim erki eliyle sigorta şirketlerine verilecek. Muhatabı kişi yerine yapı denetim firması olacağından penetrasyonun DASK’dan daha yüksek olacağını ve ciddi bir fon birikimi oluşturacağını da ön görülebiliriz. Dolayısıyla gerçekleştirilmesini yapı denetim firmalarından beklediğimiz ancak uygun şekilde işlemediğini gördüğümüz ‘binanın deprem yönetmeliğine uygun şekilde inşa edilmesi’ kuralının sigorta şirketlerinin sunduğu teminat şemsiyesi çerçevesinde, sigorta şirketlerinin eliyle hayata geçirilmesini sağlıyoruz. Binanın yapım sürecine gelmeden proje aşamasında olan ve zemin etüdü, kullanılacak malzemenin özellikleri vb. özelliklerin değerlendirilmesi ve belirlenen kurallara uygun şekilde oluşturulması ise bu sefer bu süreci yürüten kurum ve/veya kişilerin sahip olduğu farklı bir sorumluluk sigortası ile kontrol altına alınacak. Yani her aşamada bağımsız bir kontrol adımı, teminatlandırılan süreçler, risk sahibinden teminat sahibine transfer edilen ve dolayısıyla kusursuz işlemesi sağlanan bir kontrol mekanizması.

Binanın planından başlayarak hiçbir adımın keyfiyete bırakılmadığı, sağlanan teminatın hakkını verecek kontrol mekanizmalarının üstelik inşaat sektöründen bağımsız bir kurum tarafından işletildiği, hem kurumsal faaliyetlerin hem de kişisel repütasyonun sigortacılar eliyle sağlandığı, GSYIH’ımızın %35’ine sahip ve her şeyden önemlisi güvenebileceğimiz ve her adımında sigortalı bir sektör. Penetrasyon ile artan fon birikimi, ürün geliştirmeye aktarılan daha yüksek bütçeler, sigorta ile herhangi bir ilişkisi ne yazık ki öncesinde kurulamamış kesimlere sağlanan güvence, artan ürün çeşitliliği ve finansal derinleşme yolunda daha hızlı ilerleyen bir ekonomi. Sigortacıların eliyle oldukça mümkün!

#ZeynepStefan, #Earthquake, #InsuranceProductDevelopment, #AIZA

2,480 total views