Borsacılara Sigorta 101

Farklı sektörlerden profesyonellerin Borsa’daki işlemlerini konuştukları ve birbirbilerinden fikir aldıkları bir Whatsup grubuna üyeyim. İlkokul arkadaşım sevgili Serkan vasıtasıyla girdiğim grubu, bana finans dışındaki sektörleri de tanıttığı için (bu sektörlerin de sigortaya ihtiyacı var) çok değerli buluyorum. Geçen haftalarda gerçekleştirdiğimiz ilk toplantımızda ise hepimizin bir ödevi vardı. Ben de sigorta sektörünü „Borsa Çalışma Grubu”na aşağıdaki tablolardaki verileri kullanarak tanıttım. Böylece ülke analizleriyle birlikte daha mikro bazda olan şirket analizleri de yapma fırsatı bulacağım için oldukça heyecanlıyım. Gruptaki tek sigortacı bendim. (Ölçeği gereği ne yazık ki bankacılık sektörünün çok gerisinde kalan ve finansın arka bahçesi muamelesi görmeye devam eden sigorta sektörü, yatırım alanında da (doğal olarak) çok tercih edilmemekte / edilememekte.) Toplantıda sigorta sektörüne dair paylaştığım bilgileri size de sunmak isterim.

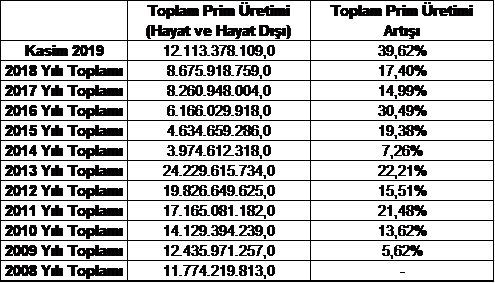

Öncelikle sigorta sektörünün ne şekilde gelişme gösterdiğiyle alakalı bir tablo (Tablo 1) paylaştım. Aslında bu tablo genel finansal sektör gelişimi içerisinde daha doğru değerlendirilebilecek bir tablo. (Bir sonraki toplantıda bu veriyi de tabloya ekliyor olacağım) TSB’de en son yayınlanan üretim verilerine göre (Kasım 2019) 2019 yılı bitmeden sigorta sektörü %40’a yaklaşan bir büyüme kaydetmiş. Enflasyon etkisinden arındırdığımızda net büyümenin %27 – %28 aralığında gerçekleştiğini söyleyebiliriz.

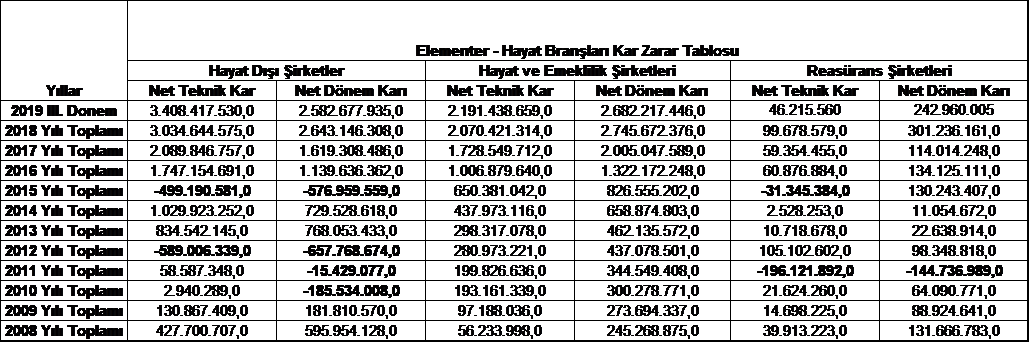

Sektörün genel gelişimi ile birlikte elementer branşta faaliyet gösteren 60 şirketin ve hayat-emeklilik branşında faaliyet gösteren 20 şirketin net kar ve teknik kar gelişimleri de dikkate incelenmesi gereken veriler. (Tablo 2) TSB’de konuyla ilgili açıklanan son veriler 2019 yılı III. Dönem sonuna ait. Buna göre elementer – hayat/emeklilik net dönem karında 2018 yılına göre azalma olmakla birlikte teknik karda artış söz konusu. Net teknik kar sektördeki şirketlerin asıl faaliyet kollarında daha sofistike analizler yapabildiklerini ve riskleri daha doğru fiyatlayabildiklerini (not the risk, but the price!) göstermekle birlikte operasyonel sahada işlerin UW alanındaki gibi iyi gitmediğini söylemekte. (bu farkın birçok nedeni olabilir. Operasyonel maliyetlerdeki artış, yatırım gelirlerinin planlandığı gibi gerçekleşmemesi, artan operasyonel maliyetler, ülke riski vs.) Bu karşılaştırma 2019 yılı son dönem verilerinin eklenmesiyle değişebilecek durumda. Bu tablonun son halini bir sonraki toplantıda araştırma grubu ile paylaşınca güncelliyor olacağım.

Net teknik ve net dönem karı verileriyle birlikte sektörde faaliyet gösteren şirketlerin özsermaye değişimleri de dikkatle incelenmesi gereken sayısal bir veri. (Tablo 3) 2016 yılı öncesi özsermaye şirketler adına yakından takip ettiğim bir veri değildi. Ancak özellikle Avrupa piyasasındaki çalışmalarım bana sigorta sektörü için güçlü özsermayenin güçlü şirket altyapısı ve etkin sigorta değer zincirini beraberinde getirdiğini de gösterdi. 2019 yılı III. Dönem verileri dikkate alınırsa elementer branşta %20,5’e hayat – emeklilik branşında ise %13’e yaklaşan olumlu bir büyüme söz konusu. Sektödeki 2020 ve sonrasına dair olumlu büyüme algısını destekleyen başka bir kantitatif detay.

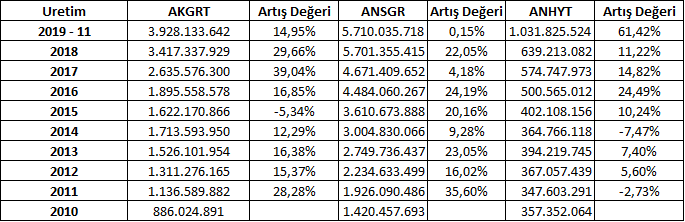

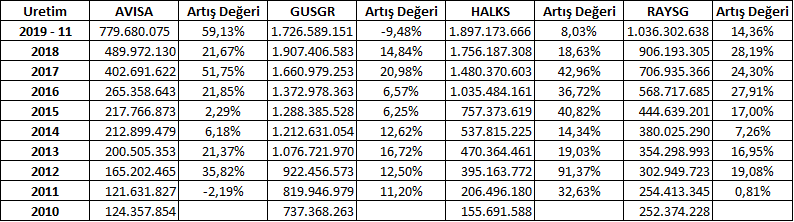

Sigorta sektöründe elementer branşta 60 ve hayat – emeklilik branşında ise 20 şirketin faaliyet gösterdiğinden bahsetmiştik. Bu yüksek değerlere rağmen Borsa İstanbul’da yer alan şirket sayısı toplamda sadece 7. Elementer branşta Ak Sigorta, Anadolu Sigorta, Güneş Sigorta, Halk Sigorta ve Ray Sigorta; hayat – emeklilik branşında ise Anadolu Hayat ve Emeklilik ile Avivasa şirketleri.

Borsa İstanbul’da işlem gören şirketlerin brüt prim üretimi artışlarını incelediğimizde (Tablo 5) hayat ve emeklilik branşında 2018 yıl sonu değeri ile 2019 Kasım ayı arasındaki üretimin iki şirkette de %60 bandında gerçekleştirildiğini söyleyebiliriz. Elementer branştaki gelişim ise ne yazık ki enflasyon etkisi arındırıldıktan sonra çok cılız, hatta bazı şirketler için negatif değerde.

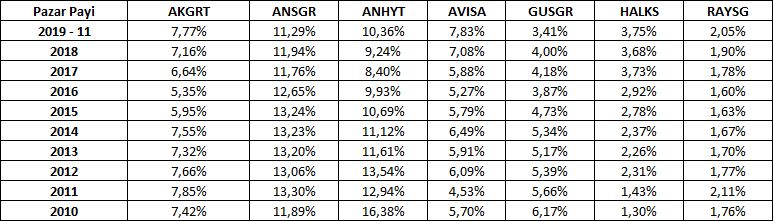

Sektördeki üretimin büyük bir bölümünün az sayıdaki şirket tarafından gerçekleştirilmesi hem Avrupa piysasında hem de ülkemizde dikkat çeken bir durum. Sistemik riski arttıran ve rekabete zarar veren bu sakıncalı durum tüketici haklarının ihlalini şirketler adına bir nevi kolaylaştırmakta ve bu hakların korunmasıyla görevli regülatörün işini aksine zorlaştırmakta. Borsa İstanbul’da faaliyet gören şirketler nezdinde baktığımızda (Tablo 6) hayat ve emeklilik branşında faaliyet gösteren iki şirketin pazar paylarını arttırdığını, elementer branşta ise daha mütevazi büyümelerin görüldüğünü söyleyebiliriz. Yine bu tabloyu genel dağılım ile birlikte (ilk 3 ve ilk 5 şirket) değerlendirmemiz daha doğru olacaktır. (Bir sonraki analize ekliyor olacağım)

Şubat ayı toplantısı için Borsa İstanbul’da işlem gören şirketlerin 2020 yılı performanslarının ne şekilde olabileceği, faaliyet raporlarında dikkat çeken detaylar ve son olarak Türk sigorta sektörü ile Avrupa Birliği piyasasının benzerlikleri ve farklılıklarıyla alakalı bir inceleme gerçekleştireceğim. (Serkan’dan aldığım ev ödevi 🙂 ) Bu çalışmanın sonucunu da sizlerle paylaşıyor olacağım.

#IndustryAnalysis, #InsuranceCompaniesStockMarket, #ZeynepStefan, #AizaConsulting

4,234 total views